Versicherungs - und Finanzgutachten

Beteiligungsformen

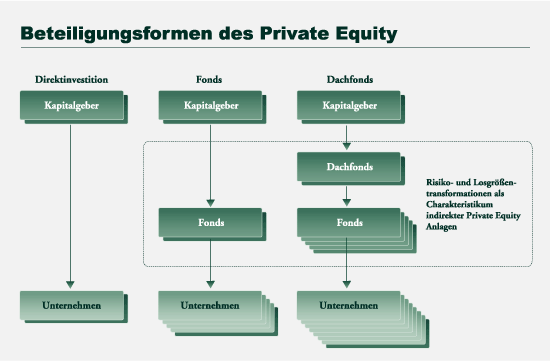

Grundsätzliche Beteiligungsformen

Investoren, die sich am Eigenkapital von Unternehmen beteiligen wollen, stehen grundsätzlich drei Beteiligungsformen zur Verfügung:

- die direkte Beteiligung an einem Unternehmen (Direktbeteiligung)

- die Beteiligung an einem Fonds, der sich an mehreren Unternehmen beteiligt (Fonds)

- die Beteiligung an einem Dachfonds, der sich wiederum an mehreren Fonds beteiligt (Dachfonds)

Wesentlichstes Unterscheidungskriterium dieser Beteiligungsformen ist der Grad der Diversifikation (Streuung), d.h. auf welche Anzahl an Unternehmen die Einlage des Kapitalanlegers verteilt wird.

|

Quelle: in Anlehnung an Kraft (2001)

Was ist ein Fonds?

Ein Fonds ist ein Finanzintermediär (Interessenmittler), der zwischen den Kapitalgebern und den Kapitalempfängern steht und so einerseits als Kapitalsammelstelle fungiert, die Einlagen einwirbt und verwaltet und andererseits als Investitionsmanager handelt, der professionell die bestmöglichen Investitionsziele auswählt.

Der Fonds nimmt als Finanzintermediär dabei viele Transformationsfunktionen (Ausgleichsaufgaben) wahr. Die wesentlichsten sind:

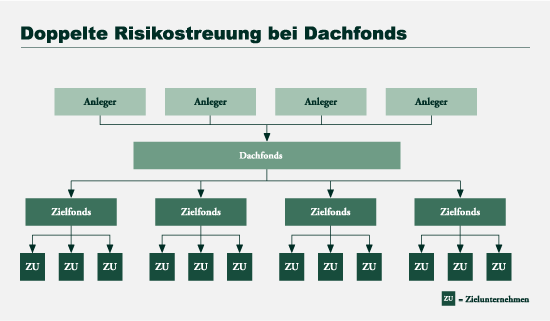

Risikoausgleich

Der unmittelbare Zusammenhang zwischen dem Ausfall eines Unternehmens (Insolvenz) und dem vollständigen Verlust des Einlagebetrags (Totalverlust) wird durch den zwischengeschaltenen Fonds durchbrochen. Stattdessen wird das Kapitalverlustrisiko auf das Ausfallrisiko mehrerer voneinander unabhängiger Unternehmen verteilt. Der totale Verlust der Einlage des Anlegers setzt die Insolvenz aller Unternehmen voraus, in die das Geld investiert wurde.

Losgrößenausgleich

Die Einzahlungsbeträge mehrerer Privatanleger werden zu einem großen Investitionsbetrag zusammengefasst. Diese Ausgleichsfunktion ist gerade im Private Equity besonders wichtig, da die Zielfonds wegen der hohen Mindestanlagebeträge Privatanlegern nicht zugänglich wären.

Fristen- und Liquiditätsausgleich

Feste Vereinbarungen des einzelnen Anlegers mit dem Fonds über Einzahlungszeitpunkt, Laufzeit und Rückzahlung müssen einerseits mit den verschiedenen Investitionsperioden und Kapitalbindungsfristen des Fonds und andererseits mit denen der Unternehmen in Einklang gebracht werden.

Investitionen in die Assetklasse Private Equity, die im Rahmen einer professionellen Vermögensverwaltung erfolgen, werden heute von institutionellen und privaten Investoren vorrangig über Fonds vorgenommen. Deshalb wird im Weiteren ausschließlich auf Private Equity Investitionen Bezug genommen, die über Fonds bzw. Dachfonds erfolgen.

Beteiligungsformen für Privatanleger

Die Direktbeteiligung am Eigenkapital eines einzelnen, nicht börsennotierten Unternehmens ist wegen des sehr hohen Ausfallrisikos für Privatanleger grundsätzlich nicht geeignet.

Private Equity Fonds, die sich unmittelbar an Unternehmen beteiligen, werden von Investitions- und Finanzierungsspezialisten gemanagt. Durch die Konzentration auf den eigentlichen Investitionsprozess kann der Fonds die Aufgaben einer Kapitalsammelstelle (Losgrößen- und Liquiditätsmanagement) nur in begrenztem Umfang wahrnehmen. Private Equity Fonds verwalten deshalb nur wenige, in der Regel institutionelle Anleger, wie Banken, Versicherungen oder Dachfonds, und verlangen Mindestanlagen von mehreren Millionen Euro oder Dollar. Private Equity Fonds sind deshalb für Privatanleger - mit Ausnahme gehobener Privatvermögen, die ihr Geld durch eine eigene Beteiligungsgesellschaft (Family Office) verwalten lassen - nicht unmittelbar zugänglich.Deshalb haben sich Dachfonds als eine zweite Intermediärstufe zwischen Private Equity Fonds und Privatanlegern etabliert. Dachfonds nehmen mit dem Losgrößen- und Liquiditätsmanagement die klassischen Transformationsfunktionen einer Kapitalsammelstelle wahr und senken durch die sehr breite Streuung das Ausfallrisiko für den Privatanleger auf das geringst mögliche Maß (Risikoausgleich).Der Dachfonds ist die Beteiligungsmöglichkeit, die dem "normalen" Privatanleger überhaupt den Zugang zur Anlageklasse ermöglicht und die dabei Sicherheitserfordernisse und Renditeerwartungen eines typischen Privatanlegers am besten in Einklang bringt.

|